ES News ESニュース

自宅を売却した場合、要件を満たせば所得税が減額されると聞きました。どのような要件があるのでしょうか?

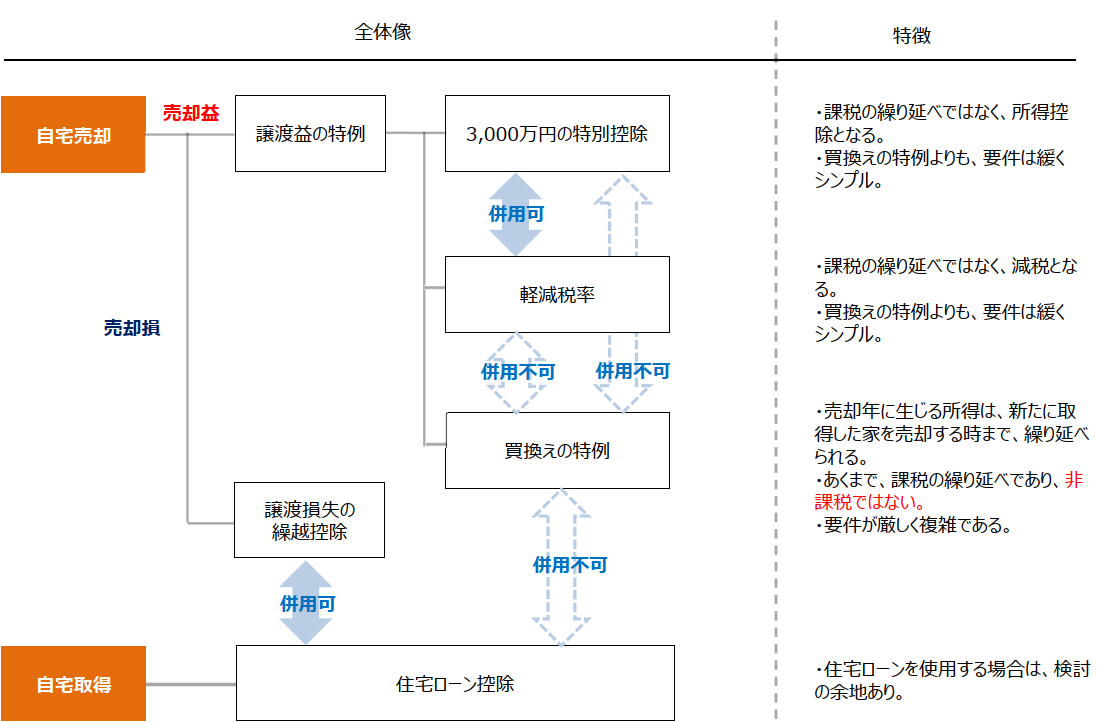

ご自宅である土地建物を売却したときは、各種特例が設けられています。譲渡益が生じる場合の特例としては、以下の3つがございます。

・3,000万円の特別控除

・軽減税率

・買換えの特例

それぞれ一定の要件を満たした場合、一定の所得税が減額されることになります。

特に3,000万円の特別控除については、ほとんどのケースで適用ができますので、3,000万円までは非課税となります。

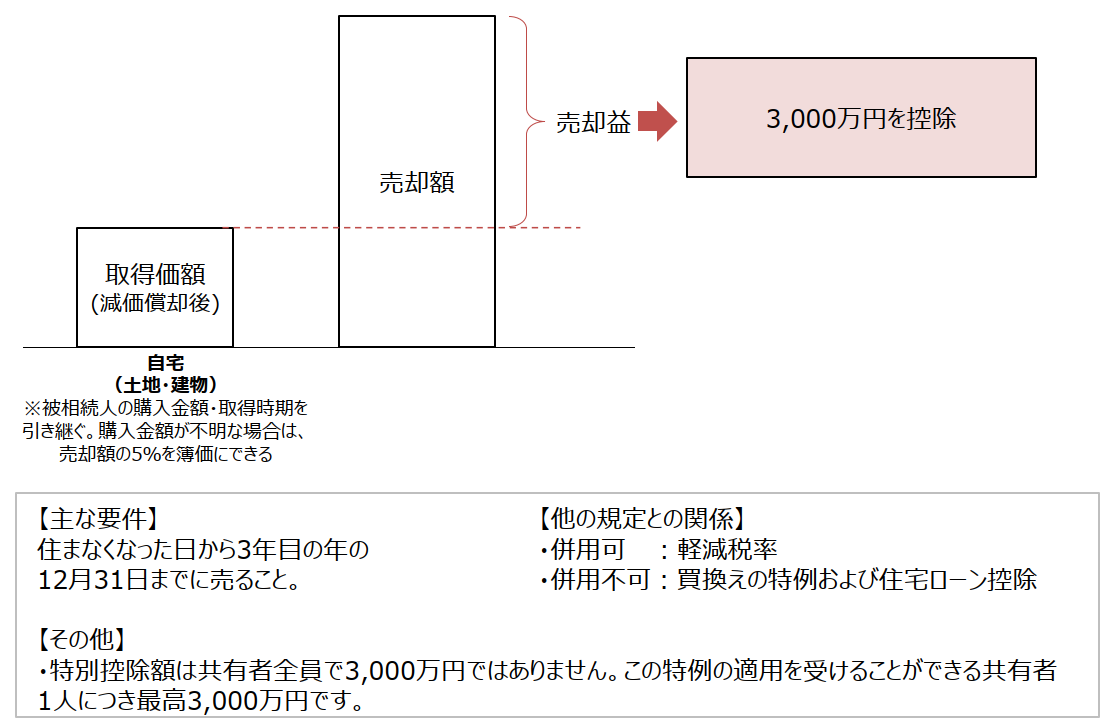

3,000万円の特別控除

ご自身が住んでいた自宅を、住まなくなった日から3年を経過する日の属する年の12月31日までに売却する場合、

譲渡益から3,000万円を控除できる特例です。つまり、3,000万以下の譲渡益については、非課税となります。

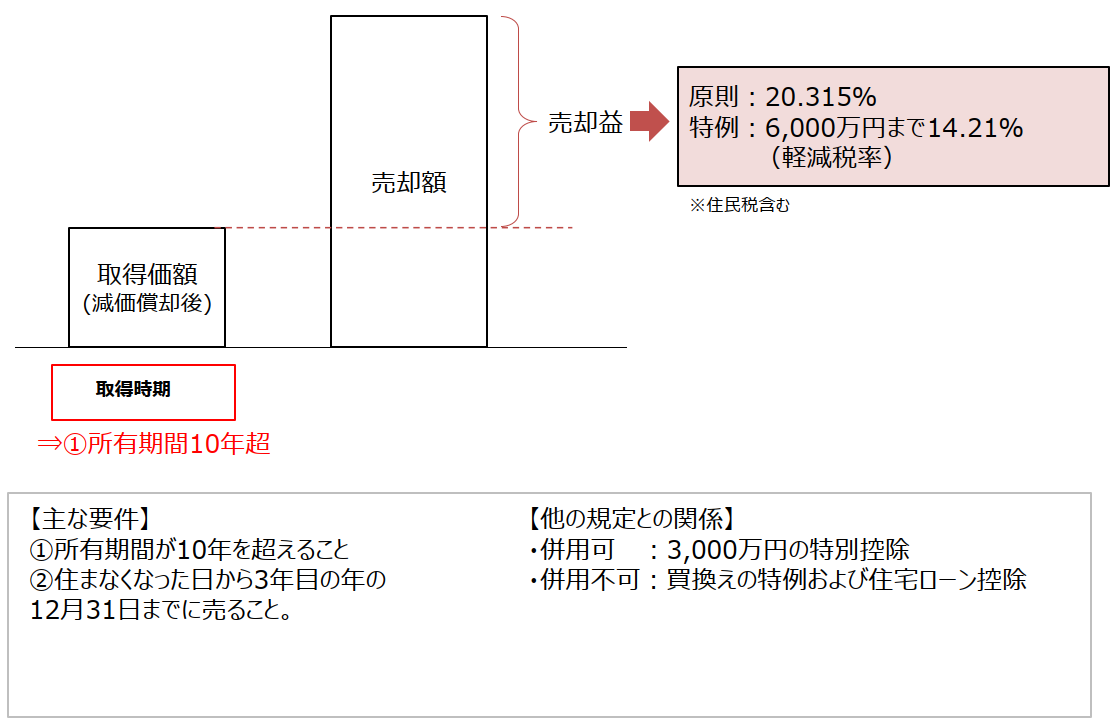

軽減税率

土地や建物を売却した場合は、原則として譲渡益に対する所得税及び住民税は、所有期間5年以下の場合は短期譲渡所得として30.63%及び9%、5年超の場合は長期譲渡所得として15.315%及び5%%となりますが、

ご自宅の所有期間が10年を超える場合、譲渡益のうち6,000万円以下は所得税10.21%及び住民税4%、6,000万円を超える部分は所得税15.315%及び5%が適用されます。

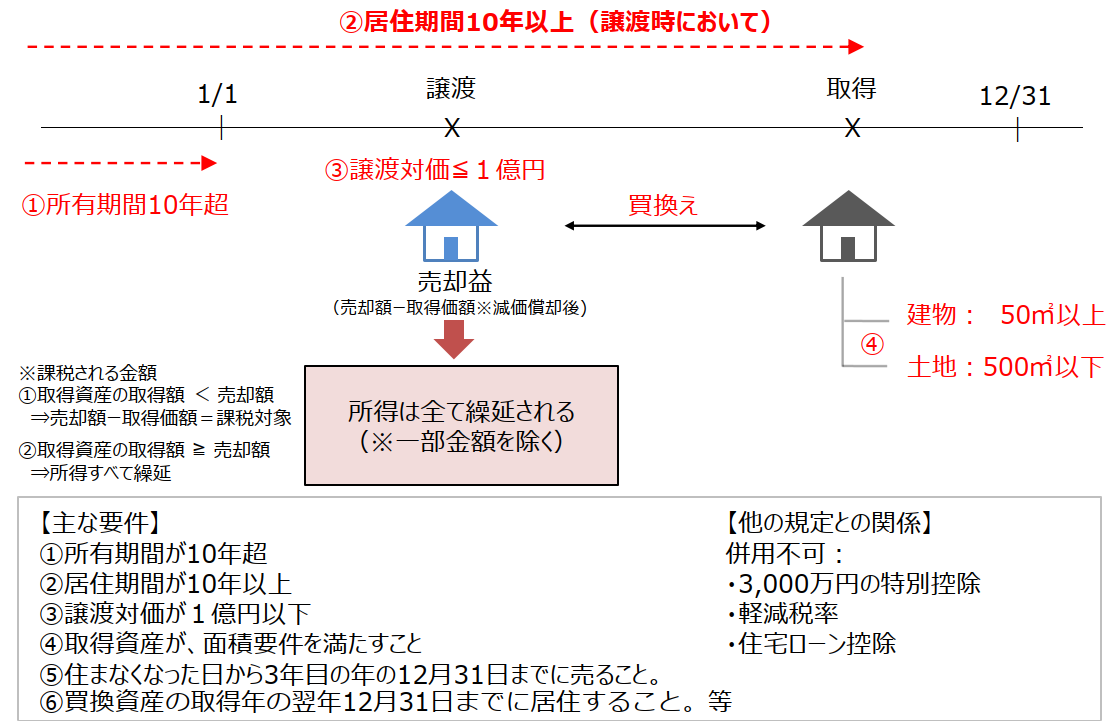

買換えの特例

ご自宅の売却とともに新たにご自宅を取得した場合は、一定の要件を満たす場合、買換えたご自宅を将来譲渡したときまで譲渡益に対する課税が一定の金額について繰り延べられ、除とした年に係る所得税額を抑えることができます。

※令和5年12月31日までの譲渡が対象となります。(令和4年12月20日現在)

最後に

以上が、自宅を売却した場合の各種特例のご紹介でした。

上記で挙げた要件のほか、細かい要件もありますので、不動産売却でお困りの方は、弊社までお気軽にお問い合わせください。

お問い合わせ窓口→こちらをクリック